2023年草甘膦、草铵膦、拟除虫菊酯及嘧菌酯等产品价格有望回升

由于农药需求具有周期性,上半年往往是农药需求旺季,预计随着逐步进入第一季度农药需求旺季,农药价格有望迎来修复。

1. 除草剂:草甘膦、草铵膦需求量有望增长,国内转基因商业化再进一步

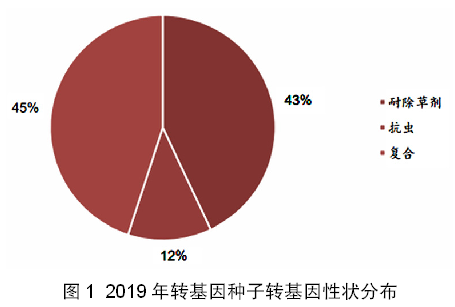

全球转基因作物种植面积增加,将带动相关除草剂市场规模增长。根据国际农业生物技术应用服务组织发布的报告显示,全球转基因作物种植面积已由2011年的160百万公顷增长至2019年的190.4百万公顷。从性状表现看,据ISAAA数据显示,2019年,全球复合性状增长了6%,相当于8510万公顷,覆盖了全球45%的转基因作物种植面积;耐除草剂作物种植面积减少至8150万公顷,占比为43%;抗虫性状占比为12%。随着转基因作物在主要种植国家的高渗透率以及种植面积持续增长,除草剂的市场规模将快速增长。可以预见,除草剂在未来很长一段时间内会在农药品种中保持绝对领先地位。目前全球范围内看,主要有草甘膦、草铵膦、麦草畏、2,4-D等除草剂和转基因种子形成了作物系统。据AgroPages统计,2020年全球批准的转基因作物品种多具备耐草甘膦、耐草铵膦、耐2,4-D或者耐麦草畏的性状。

政策变化加速了中国转基因种子市场变革,对以草甘膦、草铵膦为主的大宗除草剂农药产品的需求量有一定幅度的增长。2022年6月8日,国家农作物品种审定委员会发布《关于印发国家级转基因大豆玉米品种审定标准的通知》,通知指出:《国家级转基因大豆品种审定标准(试行)》和《国家级转基因玉米品种审定标准(试行)》已经印发,要求国家农作物品种审定委员会各专业委员会自发之日起遵照执行。我国目前批准的转基因种子涵盖的性状转g10evo-epsps基因、转epsps和pat基因代表了抗草甘膦、抗草铵膦的性状。转基因作物通常拥有除草剂的抗性基因,与之配套的除草剂需求通常伴随种子的推广放量。我国目前玉米、大豆种植面积常年在40000千公顷、900千公顷,若转基因作物种植放开,有望拉动相关除草剂、种子处理剂等农药的需求。而且伴随新性状的转基因种子的商业化推广,不断将有新的农药品种搭乘上转基因种子的东风。

草甘膦是全球第一大除草剂,近年来草铵膦市占率也逐步提升。草甘膦具有广谱灭生性,起初并未得到普及,但随着转基因技术的不断发展,农作物对草甘膦表现出抗性,草甘膦迅速得到广泛使用。草甘膦主要施用于耐草甘膦的转基因玉米、大豆、棉花等作物,2020年全球批准的转基因作物品种中,绝大部分都具有抗草甘膦的性状。据国际农业生物技术应用服务组织统计,大豆、玉米、棉花三种转基因作物面积占比约94%。根据PhillipsMcDougall公司统计,过去10年草甘膦市场价值稳居行业首位,2020年,草甘膦市场价值达56亿美元。

草铵膦是一种高效低毒的灭生性除草剂,且易降解,属于生物友好型除草剂。草铵膦有杀草谱广、低毒、活性高和环境相容性好等特点,其发挥活性作用的速度比百草枯慢而优于草甘膦,成为与草甘膦和百草枯并存的非选择性除草剂,应用前景广阔。许多杂草对草铵膦敏感,在草甘膦产生抗性的地区可以作为草甘膦的替代品使用。根据PhillipsMcDougall公司统计,过去10年草铵膦市场价值稳步提升,2020年,草铵膦市场价值达10.5亿美元,2011-2020年CAGR达到13.2%,草铵膦已经凭借其安全性、持效性实现了其自身市场占有率的华丽扩张。2016年至2020年,灭生性除草剂市场中草甘膦、草铵膦“双草并行”的新格局开始形成,草铵膦市占率逐步提升,现已成为第二大灭生性除草剂品种。

全球草甘膦供应较为稳定,国内呈双寡头格局。全球绝大部分草甘膦产品由美国孟山都(现属拜耳)和中国企业生产,并几乎占有了草甘膦原药市场。目前全球草甘膦产能约118万吨/年,海外只有拜耳具备37万吨/年产能,其余约81万吨/年产能均在中国。而国内草甘膦生产企业呈现双寡头垄断格局,兴发集团和乐山福华产能分别为23万吨和15万吨。

规划或建设草铵膦项目的企业超过13家,总产能超过16.2万吨。我国自2016年禁用百草枯后,国内厂商开始积极布局草铵膦生产线。2018-2019年是草铵膦新产能集中释放时期,国外产能主要以巴斯夫和UPL为主,合计产能1.8万吨。国内产能约3.64万吨,占全球产能的67%。目前仍有大量产能在规划中或建设中,近两年,规划或建设草铵膦项目的企业超过13家,总产能超过15.8万吨。

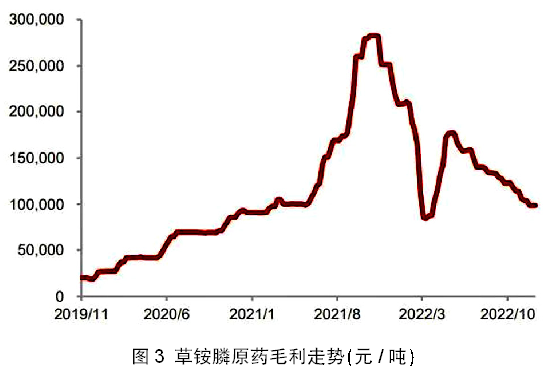

草甘膦、草铵膦价格逐渐回归合理价格区间,盈利水平良好。受限电政策和“艾达”飓风的影响,2021年草甘膦和草铵膦价格一路高涨,据中农立华数据,草甘膦价格最高涨至8.4万元/吨,草铵膦价格最高涨至38万元/吨。2022年初,“双草”价格开始回落,截至2022年12月28日,草甘膦和草铵膦价格分别为5.0万元/吨和18万元/吨,逐渐回归合理价格区间。从产品毛利水平来看,据百川盈孚数据,草甘膦甘氨酸法和IDA法毛利水平分别为2.22万元/吨和1.07万元/吨,草铵膦毛利水平约为9.86万元/吨,目前仍保持较好的盈利水平。

2. 杀虫剂:拟除虫菊酯性能优异,市场份额稳步提升

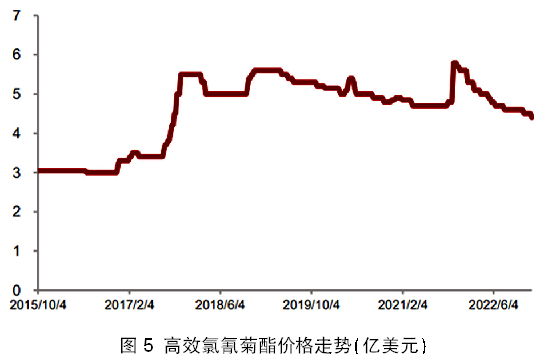

高效、低毒、低残留、无污染是杀虫剂的发展方向,新烟碱类、拟除虫菊酯类、双酰胺类已成为杀虫剂新的三大支柱。杀虫剂按物质组成分类可分为新烟碱类、拟除虫菊酯类、双酰胺类、有机磷类、有机氯类、氨基甲酸酯类、吡啶类等10多个类别。自1938年瑞士科学家米勒发现了滴滴涕(DDT)的杀虫活性后,有机合成农药迅速发展,早期的三大杀虫剂产品包括有机氯类、氨基甲酸酯类、有机磷类;此后由于有机氯类杀虫剂的高残留性逐渐被禁用淘汰,以及双酰胺类杀虫剂氯虫苯甲酰胺(康宽)等迅速崛起,新烟碱类、拟除虫菊酯类、双酰胺类已成为杀虫剂新的三大支柱。2019年,在全球杀虫剂市场中,前三类杀虫剂销售额之和占杀虫剂总销售额的41.3%,其中新烟碱类杀虫剂销售额占总销售额的17.3%,属于第一大杀虫剂。2019年全球十五大杀虫剂中,新烟碱类杀虫剂有噻虫嗪(10.7亿美元)、吡虫啉(9.3亿美元)、噻虫胺(4.2亿美元)、啶虫脒(3.1亿美元),拟除虫菊酯类有高效氯氟氰菊酯(6.32亿美元)、氯氰菊酯(3.57亿美元)、溴氰菊酯(3.45亿美元)、联苯菊酯(2.65亿美元),双酰胺类有氯虫苯甲酰胺(17.50亿美元)和氟苯虫酰胺(5.07亿美元)。

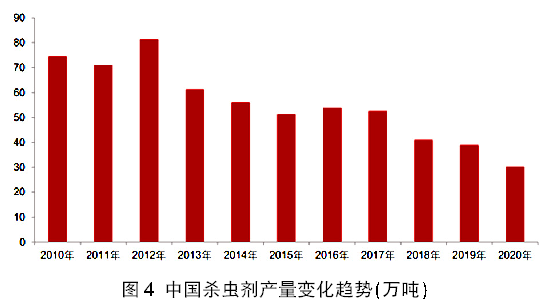

在环保政策的高压下,国内杀虫剂产量呈下降趋势。近年来,环保政策趋严,国家相关部门陆续出台限用或禁用高毒农药的政策和措施,对高毒农药的监管和监测力度日趋严格,高毒高污染的杀虫剂逐渐淘汰。在实行环保政策的高度压力下,一方面企业生产成本增加,另一方面新研发的杀虫剂进入市场的门槛越来越高,多因素叠加导致行业内部分高成本、落后产能退出,国内杀虫剂产量由此出现了下滑趋势。2012年中国杀虫剂原药产量达到峰值81.34万吨,随后呈下降态势。截至2020年,中国杀虫剂原药产量已降至30.2万吨,较2012年的峰值减少了51.14万吨。“十四五”期间随着环保政策的驱动以及人们环保意识的增强,对农药的生物合理性和环境相容性提出了更高要求,高效、低毒、低残留杀虫剂正在代替高毒、高残留杀虫剂进入市场。

拟除虫菊酯类和双酰胺类部分产品可以防控草地贪夜蛾。草地贪夜蛾原发生于美洲地区,具有迁飞性、适生性和繁殖力强等特点,其于2019年1月入侵云南,经过一年就已扩散蔓延到我国西南、华南、江南、长江中下游、黄淮、西北和华北地区,2020年在玉米上发生面积为134.6万hm2,与2019年相比增加11.6%,在部分地区发生量大,发生面积广,危害性大,给我国正常的农业生产活动带来了极大挑战。目前,国内对草地贪夜蛾防控技术的研究和应用尚不成熟,仍采用以化学农药为主的防治思路。农业农村部在《农业农村部办公厅关于做好草地贪夜蛾应急防治用药有关工作的通知》中发布了草地贪夜蛾防治的推荐药剂(单剂),其中,复配药剂则是以甲氨基阿维菌素苯甲酸盐和高效氯氟氰菊酯为主。

菊酯类是卫生杀虫剂的主要原料,下游需求稳定增长。拟除虫菊酯可分为农用菊酯和卫生菊酯,卫生菊酯主要用于公共卫生杀虫。卫生杀虫剂品类众多,其中应用需求最高的产品类型是卫生菊酯,在常见的家用杀虫剂中,高达八成的产品含有菊酯成分。经过长期发展,我国卫生杀虫剂市场销售规模平稳增长,其中电蚊香液所主打的安全、绿色、环保的理念受到了消费者的认可,其销售额从2013年的15.4亿元迅速增长至2019年的43亿元,是该领域增速最快的产品类型。

拟除虫菊酯类农药高位回落,逐渐回归稳定。2021年,安全环保、能耗双控等政策相继出台,新冠疫情蔓延刺激全球对粮食安全的担忧,原材料价格大幅上涨,众多因素刺激拟除虫菊酯类农药产品价格高涨。2021年第四季度,随着化工原料价格回落,拟除虫菊酯类产品价格直接回归正常区间,据中农立华数据,截至2023年1月16日,功夫菊酯、联苯菊酯、氯氰菊酯、高效氯氰菊酯分别为18万元/吨、24万元/吨、8.40万元/吨、4.40万元/吨。

3. 杀菌剂:杀菌剂需求逐年递增,国内有望迎来快速发展期

杀菌剂的发展历程主要可分为四个阶段,是从无机杀菌剂向有机转变的过程。杀菌剂是指用于防治由各种病原微生物引起的植物病害的农药,主要施用作物果树和经济作物。杀菌剂的发展历程主要可分为四个阶段,第一阶段是1882年之前以硫元素为主的无机杀菌剂时期,主要的杀菌剂为升汞、石硫合剂等;第二阶段为1882年至1942年,以铜元素为主的无机杀菌剂时期,这个阶段的代表是波尔多液,并且从这个阶段开始,杀菌剂逐渐从无机向有机阶段过渡;第三阶段是1943年至1966年,这个阶段是保护性有机杀菌剂时期,主要代表为福美类杀菌剂和代森类杀菌剂;第四阶段是1996年至今,萎锈灵、托布津及苯并咪唑类杀菌剂的出现标志着内吸性杀菌剂时代的开始。1977年甾醇类抑制剂的出现标志着第二代内吸性杀菌剂开始进入市场,三唑类杀菌剂也逐渐成为杀菌剂市场的主要产品。之后,嘧菌酯成功商品化,甲氧基丙烯酸酯类杀菌剂开始位居近十年杀菌剂市场的主体地位。

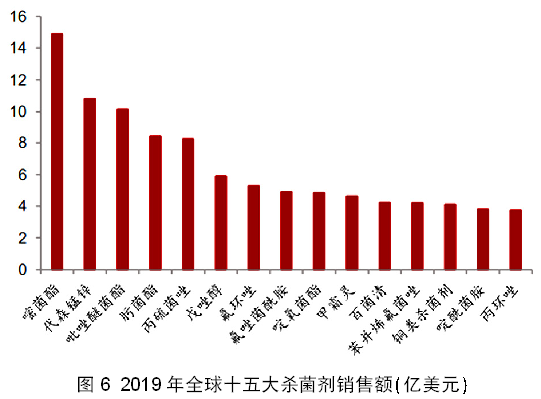

近年来全球杀菌剂市场呈现出较快的发展趋势,市场规模不断扩大。据PhillipsMcDougall数据显示,2010-2020年全球杀菌剂市场规模从111.37亿美元增长至168.04亿美元,年均复合增长率为4.2%。其中,2019年全球杀菌剂销售额排名前5名为嘧菌酯(14.89亿美元)、代森锰锌(10.80亿美元)、吡唑醚菌酯(10.15亿美元)、肟菌酯(8.42亿美元)、丙硫菌唑(8.25亿美元)。

随着果蔬面积逐渐增加,我国杀菌剂市场逐年扩大。杀菌剂主要用于果蔬的保护,2020年全球农药市场中,最大的农药/作物组合为果蔬用杀菌剂,其销售额为63.07亿美元,增长最快的农药/作物组合为玉米用杀菌剂,同比增长6.6%。我国蔬菜及果园面积基本上维持低速增长的趋势,蔬菜面积从2010年的1620.2万公顷增长到2020年的2148.5万公顷,果园面积从2010年的1068.1万公顷增长至2020年的1264.6万公顷。我国国内果蔬面积的稳定增长,有望带动杀菌剂的需求上升。

嘧菌酯是先正达公司在1992年开发的甲氧基丙烯酸酯类化合物,是甲氧基丙烯酸酯类杀菌剂中的龙头产品。作为一种从蘑菇中分离出的β-甲氧基丙烯酸酯类天然杀菌剂,其具有高效、广谱且具有内吸性的特点,对几乎所有真菌病害都具有保护、治疗和铲除作用,可用于茎叶喷雾、种子及土壤处理,且与其他杀菌剂无交互抗性,现已成为全球杀菌剂市场的领袖产品。在谷物上,嘧菌酯可有效防治白粉病、锈病、颖枯病、叶斑病、网斑病等。目前,大豆是嘧菌酯最重要的应用作物,其后分别为谷物、果蔬、水稻、玉米、马铃薯、油菜、棉花、葡萄等。目前国内嘧菌酯主要产能约1.43万吨,市场价格约25.8万元/吨。

代森锰锌属有机硫类、广谱性、保护型杀菌剂,于1961年由美国罗门哈斯公司开发,到目前为止,代森锰锌虽然使用了60年,具有高效、低毒、病菌不易产生抗性等特点,且对作物的缺锰、缺锌症有治疗作用,对多种作物的霜霉病以及茄果类蔬菜的早疫病、晚疫病、叶斑病、疫病等均有很好的预防效果,是对多种病菌具有有效预防的广谱性杀菌剂之一。目前利民股份是国内最大的代森锰锌生产商,具有4.5万吨产能,市场价格约2.7万元/吨。

吡唑醚菌酯是巴斯夫1993年研发的广谱甲氧基丙烯酸酯类杀菌剂,目前全球销售规模排名前五,专利期已于2015年6月到期。吡唑醚菌酯在全球市场主要销售集中于南美区域,约占七成,最主要应用于大豆和谷物以及水果蔬菜经济作物。近几年,随着国内产品和市场的不断开发,市场用量逐步增长。目前国内吡唑嘧菌酯原药总产能10000吨,行业内生产厂商较多,规模相对较小,市场价格约27万元/吨。

丙硫菌唑是一种新型广谱三唑硫酮类杀菌剂,主要用于防治谷类、豆类作物等众多病害。通过大量的田间药效试验,结果表明丙硫菌唑对作物不仅具有良好的安全性,防病治病效果好,而且增产明显。目前,国内仅有山东海利尔化工有限公司和安徽久易农业股份有限公司于2019年初拿到了丙硫菌唑原药的国内登记证,市场价格约47万元/吨。

游客可直接评论,建议先注册为会员后评论!

以上评论仅代表会员个人观点,不代表中国农药网观点!